סקירת השווקים רבעון שני 2022.

מיכל יוזפסון , מנהלת מערך השקעות פיננסים ניהול הון פרטי בע"מ.

השנה התחילה בירידות במרבית שווקי המניות והחוב. השווקים התאימו עצמם לעלייה משמעותית באינפלציה ולשינוי מדיניות מוניטרית של הבנקים המרכזיים ומגלמות את החשש מהאטה בצמיחה הגלובלית.

הפלישה של רוסיה לאוקראינה מעבר להיותה משבר הומניטרי קשה, הביאה להפסקת האספקה, למחסור ולעליית מחירי חומרי הגלם והאנרגיה וכן לבעיות בשרשרת האספקה בתעשיות שונות. במקביל, סגרים נרחבים בסין כתוצאה מהתפרצות קורונה, יוצרים שיבושים נוספים בשרשרת הייצור והאספקה ומובילים ללחצי מחירים נוספים בסביבת אינפלציה גבוהה גם כך.

האינפלציה בארה"ב הגיעה לרמה של 8.5% ובאירופה לשיעור של כ7.5%. גם בישראל, האינפלציה חצתה את הטווח העליון של היעד, אך היא מתונה משמעותית ועומדת על 3.5%. העלייה בתחזיות האינפלציה וההערכה שתימשך זמן ממושך, גוררת תגובה אגרסיבית יותר של הבנקים המרכזים ולהורדת תחזיות הצמיחה בהשוואה להערכות בתחילת השנה.

המלחמה באוקראינה מעלה את הסיכון להאטה בצמיחה הגלובלית ולאינפלציה גבוה למשך זמן ממושך יותר כאשר, הבנקים המרכזיים מתמודדים עם איום של אינפלציה אל מול האטה כלכלית.

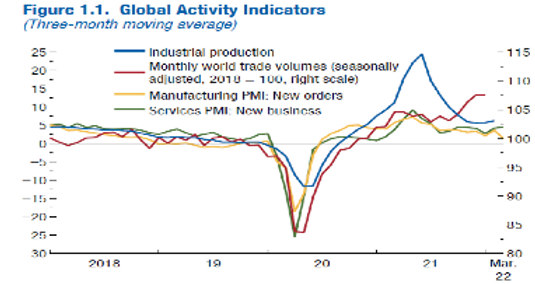

לאחר התאוששות מהירה בשנת 2021, האינדיקטורים הכלכליים מצביעים על האטה בצמיחה. ע"פ קרן המטבע הכלכלה העולמית צפויה לצמוח בקצב של 3.6% בשנת 2022 , קצב הנמוך בכ- 0.8% מהציפיות בינואר, לפני הפלישה ובקצב דומה בשנת 2023. התחזיות להאטה בצמיחה הכלכלית משקפות את השלכות הכלכליות על שווקי הסחורות, קשרי סחר, ומערכות הפיננסיות.

מקור : IMF

אי הוודאות גבוהה והמדיניות תיקבע ע"פ הנתונים שיתקבלו. ע"פ הערכת קרן המטבע הצמיחה בארה"ב צפויה לעמוד על 3.7% בשנת 2022 גבוה מהמגמה ארוכת הטווח ולרדת לכיוון 2.3% בשנת 2023, שיעור שנמצא סביב המגמה. ארה"ב מושפעת פחות ממשבר מחירי האנרגיה בשל עצמאות אנרגטית. בניגוד להערכות, נתון הצמיחה שפורסם בארה"ב לרבעון הראשון 2022 היה חלש והצביע על ירידה של 1.4% בתמ"ג בהשוואה לרבעון הראשון שנה קודמת. עיקר הירידה נובע מגידול חד בגירעון במאזן הסחר ובקיטון במלאים ובהוצאות הממשלתיות. עם זאת בניתוח הסעיפים ,ניתן לראות עדיין גידול משמעותי בהוצאות הצרכנים ובצריכה הפרטית (+2.7% מרבעון לרבעון) וגידול משמעותי בהשקעות ההון של חברות, שצפויים לתמוך בצמיחה גם בהמשך השנה.

על אף הנתון המאכזב, לא נראה שנתון זה ישנה את קצב העלאות הריבית בארה"ב וע"פ הערכות הריבית צפויה לעלות במאי ב0.5% וביוני בעוד כחצי אחוז וסה"כ בסוף 2022 לעמוד סביב 2.5% .

עיקר הפגיעה צפויה באירופה. טרם הפלישה הרוסית לאוקראינה, הכלכלה האירופאית נהנתה מהתאוששות ממגפת הקורונה ואמורה היתה ליהנות מקצב צמיחה גבוה של הכלכלה וגידול ברווחי החברות בשיעור גבוה בהשוואה לארה"ב. הפלישה יצרה אי וודאות גדולה בשל התלות שלה ברוסיה כמקור לאנרגיה. הכתוצאה מכך, הכלכלה צפויה לצמוח בכ- 2.8% בשנת 2022, נמוך משמעותית מתחזית צמיחה של כ- בתחילת השנה4%. ברבעון הראשון 2022, גוש היורו צמח בשיעור של 0.2% לעומת הרבעון האחרון 2021 ובשיעור של 5% לעומת הרבעון הראשון שנה קודמת. התמשכות המשבר, חרם על רוסיה מצד אירופה או החלטה של רוסיה לא לייצא לאירופה יכולה לגרום למיתון באירופה. אולם, במידה והמשבר ייגמר באופן יחסית מהיר אירופה תוכל לחזור לתוואי של התאוששות. לאור הרגישות של אירופה למשבר האנרגיה והחשש מהאטה חמורה ומיתון, הבנק האירופאי יפעל לנרמל את סביבת הריבית באופן ממותן בלבד.

המלחמה משנה את התפיסה לגבי הקצאת המשאבים העתידית בעיקר באירופה ותביא להגדלת תקציבי הביטחון למטרת התחמשות ובניית יכולות צבאיות ותקציבים לפיתוח מקורות אנרגיה עצמאיים והשקעות הון בתשתיות אנרגיה ירוקה.

המשק הישראלי כמעט שמחק את השפעת המגיפה בהיבט של התוצר ובהיבט של שוק העבודה שמאופיין בשיעור האבטלה נמוך וביקוש גבוה לעובדים. בניגוד לשאר הכלכלות המפותחות, קרן המטבע השאירה את תחזיות הצמיחה למשק הישראלי וצופה צמיחה של 5% בשנת 2022 ו3.5% בשנת 2023, הודות לצריכה פרטית חזקה, גידול בהשקעות וייצוא.

ע"פ בנק ישראל הכלכלה צפויה לצמוח בשיעור של 5.5% בשנת 2022 ובשיעור של 4.0% בשנת 2023, כאשר שיעור האבטלה הרחב צפוי לרדת ולעמוד על 3.5% בממוצע בשנת 2022 ועל 3.4% בממוצע שנת 2023. שיעור האינפלציה צפוי לעמוד על 3.6% בשנת 2022 ולחזור למרכז היעד 2.0% בשנת 2023 .

לאור הצמיחה הצפויה, שוק העבודה החזק ועלייה בסביבת האינפלציה, בנק ישראל צפוי להעלות את הריבית בהדרגה, אם כי בקצב ובשיעורים נמוכים מאשר בשאר המדינות המפותחות, לשיעור של 1.5% בעוד כשנה.

ההשפעה של המלחמה באוקראינה על המשק הישראלי מוגבלת בשל היקפי סחר נמוכים ותלות נמוכה במקורות אנרגיה מרוסיה, אך ההשפעה גלובלית על שותפות הסחר של ישראל מעלה את אי הוודאות ומגדילה את הסיכון.

התנודות בשווקים מהירות ואגרסיביות כך גם מצב הכלכלה. נראה שהמחזור הכלכלי עובד בהילוך מהיר בשנתיים האחרונות. משנת 2020 הכלכלה חוותה מיתון חד אבל קצר מאוד, ישר אחריו התאוששות כלכלית וריבאונד מהיר וחזק. גם עכשיו, הצפי הינו עליות ריבית מהירות ואגרסיביות, שיביאו להאטה כלכלית וכתוצאה מכך להורדות ריבית בטווח זמן יחסית קצר .

מניות.

ריביות ריאליות נמוכות, צמיחה גבוהה מהמגמה ותמחור סביר תומכים בהשקעה בשוק המניות על אף העלאות ריבית הצפויות. יש להפריד בין הטווח הקצר בו סביב העלאות הריבית תהייה תנודתיות גבוהה מאוד לבין הגדלת החשיפה לטובת בניית התיק לטווח הארוך .

יש לבצע איזון ושילוב בין תמות לטווח ארוך, כגון הטכנולוגיה ואנרגיה הירוקה לבין תמות שתואמות את השלב המתקדם במחזור ולסביבה שבה הריבית עולה ואי הוודאות גבוהה, כגון סקטור הבריאות והתרופות שהינם דפנסיביים יותר, תימחורם אינו גבוה ויכולים ליצור פיזור ואיזון במידה ותימשך התנודתיות .

סקטורים נוספים שנכון לתת להם משקל יתר בתיקי המניות

אנרגיה ירוקה . הצורך להקטין את התלות באספקת הנפט הגז מרוסיה ומחירי האנרגיה הגבוהים יאיצו את המעבר לאנרגיה ירוקה ולגידול מאסיבי של השקעות הון בתחום ותומך בהשקעה בתחום .

טכנולוגיה. השקעה בתחומים וחברות שתהווינה בסיס לפעילות ולהתנהלות העתידית (לדוגמא דיגיטציה) ונסחרות בתמחור סביר.

שירותי תעשיה ומוצרי תעשיה ותשתיות. השקעה צפויה גדולה בתשתיות ומעבר לאנרגיה ירוקה יגדילו את הביקוש לשירותים ומוצרים מהסקטור התעשייה ולנותני שירותים בסקטור התשתיות.

ארה"ב. מדד ה S&P500ירד בשיעור של כ -14% מתחילת השנה ונסחר במכפיל של 18, המגלם תשואה ממוצעת צפויה של כ-5.5% על הרווחים. קצב צמיחת רווחי המדד צפוי לעמוד על כ-10% בשנת 2022 ע"פ factset. על אף היותו השוק היקר מבין השווקים המפותחים, נראה שבהינתן סביבת העבודה היום ועל אף הצפי לעליות ריבית מהירות, אנו מעדיפים להשקיע בשוק זה. פרמיית הסיכון של השוק חיובית וגבוהה על אף עליית התשואות ונראה שהשוק יכול לעמוד בהעלאות הריבית הצפויות.

יש מקום לשלב את מדד המניות הבינוניות בארה"ב mid cap 400, המאופיין בחשיפה גבוהה יותר לתחומים של התעשייה, הפיננסים וצריכה מחזורית מקומית ונסחר בתמחור נמוך יותר (13) מאשר מדד המניות הגדולות.

אירופה. מדד המניות האירופאי ירד מתחילת השנה בשיעור של כ-8% .המדד נסחר במכפיל של 13 המגלם תשואה על הרווחים של 7.6%, כאשר קצב צמיחת הרווחים צפויה לעמוד על כ6% בשנת 2022. תמחור שוק המניות אינו גבוה, אך חוסר הוודאות מאוד גדול וקשה לצפות את משך הזמן של המשבר. ככל שיתמשך, ההאטה תהיה משמעותית יותר ושוק המניות יושפע לרעה. במדד חשיפה גבוהה למניות מחזוריות כגון חו"ג, פיננסים ותעשייה, מבנה זה במקביל לתמחור נמוך, יהוו יתרון במידה והמשבר יסתיים בפרק זמן קצר והכלכלה תחזור להתאושש. יש מקום לשלב השקעה בשוק המניות הבריטי שהיה חיובי מתחילת השנה ועלה בכ2%. שוק המניות הבריטי, מעבר לתמחור נמוך ותלות נמוכה ברוסיה ביחס לאירופה, נתמך במבנה המדד שנהנה ונפגע פחות בתנאי הסביבה הנוכחית , כגון: סקטור הפיננסים (שנהנה מעליות ריבית ועקום תלול יותר ), סקטור חו"ג וסקטור האנרגיה שנהנו מעליית הסחורות ומחשיפה נמוכה לטכנולוגיה ולרכבים. גורמים אלו צפויים לתמוך בשוק מניות זה גם בהמשך השנה.

סין .סבלה מחולשה בשווקי המניות עקב התפרצויות חוזרות של קורונה ומדיניות סגרים נוקשה, מגבלות רגולטוריות וחששות מתמשכים סביב מגזר הנדל"ן. עם זאת, כיון והאינפלציה נותרה נמוכה יחסית, צפויה תמיכה של הבנק המרכזי ע"י הורדות ריבית ויחסי רזרבה וכן הקלה במגבלות הרגולטוריות בסקטור הנדל"ן והטכנולוגיה, אשר יתמכו בחברות ובשווקי המניות. התמחור הנמוך והמאמץ ממשלתי לתמוך בפעילו הכלכלית במקביל לרגולציה שמטרתה להסדיר את הפעילות מצדיקים השקעה בשוק זה לטווח ארוך.

ישראל. שוק המניות בישראל הניב ביצועים עודפים על פני שווקי המניות העולמיים, כאשר מדד תל אביב 125 עלה מתחילת השנה בשיעור של 2.5%. כמו בכל העולם, בלטו לטובה מדד מניות הנפט והגז בעקבות עליית מחירי האנרגיה. המדד נסחר במכפיל מעט נמוך מ-14, המשקף תשואה ממוצעת צפויה על הרווחים של כ- 7%. שיעורי הצמיחה גבוהים של הכלכלה, המשך סביבת ריבית נמוכה ועלייה מתונה יחסית בשיעור הריבית, בנוסף לתמחור אטרקטיבי של השוק תומכים בהשקעה בשוק המניות הישראלי.

שוק האג"ח.

העלייה באינפלציה והערכה לעליות ריבית וצמצום תכניות רכישות אג"ח הביאו לירידות מחירים חדות ועליית תשואות משמעותית בשוק האג"ח העולמי ובישראל.

כתוצאה מצפי לעלייה מהירה בריביות בארה"ב וסיום תוכנית רכישת האג"ח ע"י הבנק המרכזי, התשואה השנתית לפדיון של אג"ח ממשלת ארה"ב ל - 10 שנים עלתה לכיוון 2.9% בהשוואה לתשואה של 1.37% בתחילת השנה. עקום התשואות השתטח מה שמצביע על האטה צפויה, כאשר ההערכות למיתון בארה"ב ב- 12 חודשים הקרובים נמוכות בשלב זה.

לאור ההערכה שהריבית תעלה יחסית מהר ולאחר מכן באיזשהו שלב תתחיל לרדת, על מנת לקבע תשואה גבוהה לזמן ארוך יותר, יהיה נכון להאריך מח"מ באופן הדרגתי באג"ח ממשלת ארה"ב למשקיעים המחזיקים במט"ח. פוזיציה זו תספק הגנה במקרה שאי הוודאות תעלה ובתסריט של גלישה למיתון.

השוק הקונצרני הדולרי, ירד בשיעור של כ-12.5% מתחילת השנה בעיקר כתוצאה מעליית תשואות אג"ח הממשלתי. המרווחים התרחבו מתחילת השנה, אך בשיעורים מתונים יחסית מה שמצביע על צפי לשיעור חדלות פירעון נמוך ויכולת החזר גבוהה של חוב. מדד אגח בדירוגי AA נסחר בתשואה 3.67% ובמרווח של 0.85% בעוד שמדד אגח בדירוגי הBBB נסחר בתשואה של כ4.6% ומרווח של 1.67% מעל הממשלתי לתקופה דומה. נראה שתהליך התרחבות המרווחים צפוי להימשך ועל כן במידה ופרמיית הסיכון תהייה מספקת נחזור להגדיל החזקה באג"ח חברות ארה"ב ולהאריך מח"מ גם בתחום האג"ח הקונצרני בתיקי מטח.

שוק האג"ח בישראל סבל גם הוא מירידות שערים ועליה בתשואות על רקע הצפי להעלאת הריבית. מחיר האג"ח ממשלתית שקלית ל-10 שנים ירד בכ-9% והיא נסחרת בתשואה שנתית לפדיון של 2.36% בהשוואה לתשואה של 1.25% בתחילת השנה. הציפיות להעלאת ריבית בארץ מוגבלות ובשלב זה ואנו מעדיפים לראות את התפתחות אינפלציה וריבית לפני הארכת המח"מ למקרה שהבנק ישראל יאמץ גישה אגרסיבית יותר בתגובה לאינפלציה גבוהה מהחזוי, מה שיגרום לעליה ולהמשך ירידה במחירי האג"ח.

מדד תל בונד 60 ירד מתחילת השנה בשיעור של קרוב ל4% , נסחר בתשואה של 0.07% צמוד, המגלם מרווח של המרווח של 1.37%. מתחילת השנה המרווחים התרחבו במידה מועטה בלבד. בהינתן רמות התשואה באג"ח חברות מדורג ובהינתן המרווחים הנמוכים, יחסי הסיכון סיכוי עדיין אינם מתגמלים מספיק ועל כן אנו ממליצים להשקיע במח"מ קצר ובדירוגים גבוהים תוך ניצול הזדמנויות במקרה של המשך עלייה בתנודתיות וכתוצאה מכך עלייה בתשואות והתרחבות המרווחים.

ע"ח חוב סחיר יש מקום לשלב חוב, שאינו סחיר ברמות ביטחון גבוהות (כנגד שיעבוד ראשון על נכסים ) על מנת לקבל תזרים גבוה ביחס לשוק הסחיר, ברמת תנודתיות נמוכה.

לסיכום.

הסיכון לכלכלה ולהמשך צמיחה גדל משמעותית מתחילת השנה בעקבות השפעות הפלישה הרוסית לאוקראינה. המשקיעים נדרשים לחשב מחדש הערכות לגבי משתנים רבים, כגון קצב האינפלציה שיעור העלאות הריבית והשפעותיהם על הכלכלה וכתוצאה מכך שעל שווקי המניות והאג"ח ועל תיק ההשקעות. בתחילת השנה הערכנו שהתנודתיות תעלה משמעותית ולאור התמחור הגבוה באותו זמן יש לצפות לביצועים נמוכים יותר משוק המניות בהשוואה לשנה קודמת. בשל הערכה זו, איננו נמצאים בפוזיציה מלאה במניות. עם זאת, אנו אך עדיין מעריכים שהמניות הינן מקור לתשואה לטווח הארוך ויניבו תשואה עודפת בסביבת ריביות ריאליות נמוכות, תוך ההערכה הינה שכלכלה יכולה לצמוח גם עם סדרה של עליות ריבית.

בעת ניהול תיק ההשקעות יש להבחין בין הטווח קצר לבין לטווח ארוך, כאשר התנודתיות בשוק יוצרת הזדמנויות השקעה לטווח הארוך הן בשוק המניות וגם בשוק האג"ח.

בתיק המניות, על מנת ליצור איזון בסביבת השקעות מאתגרת זו, יש מקום לשלב בין חברות שתיהנינה מהתנאים ומביקוש בתקופה הנוכחית, לבין חברות צמיחה וטכנולוגיה שיהוו בסיס לפעילות והתנהלות עתידית, הנסחרות במכפילים סבירים, תוך שילוב סקטור הבריאות כסקטור דפנסיבי בשלב זה של המחזור. ההשקעה צריכה להתבצע בחברות איכותיות בעלות מאזנים חזקים שיכולות לשרוד תקופה של האטה בפיזור גבוה. עדיפות לניהול אקטיבי וסלקטיבי וניצול הזדמנויות באפיקים השונים. את החוב הסחיר יש להשקיע ברמת סיכון נמוכה, אשר תאפשר ניצול הזדמנויות במידה של עליית תשואות והתרחבות מרווחים נוספת, תוך שילוב מכשירי חוב סחירים שבהם התשואה מצדיקה את הסיכון. יש מקום לשלב חוב לא סחיר שיספק מקור לתשואה ויקטין את התנודתיות של תיק ההשקעות.

קבלת החלטות השקעה והקצאת נכסים צריכה להיות מבוססת על סמך תמחור הנכסים בהתאם למאפייני כל לקוח בבחינת מטרות ההשקעה, מידת שנאת הסיכון ולא מושפעת מתנודתיות השוק.

הנתונים נכונים לתאריך 30.04.2022